Là phương pháp quản trị tài chính dựa trên xử lý và thống kê thông tin giao dịch ngân hàng.

Phương pháp này có ưu điểm là sự đơn giản, bất cứ ai cũng có thể hiểu và thực hành được mà không cần học kế toán. Dó đó, phương pháp này phù hợp cho nhiều mục đích:

- Quản lý tài chính cá nhân

- Quản lý danh mục đầu tư cá nhân

- Quản lý kế toán cho cá nhân tự doanh, doanh nghiệp nhỏ.

- Quản lý dòng tiền cho mọi loại hình kinh doanh, mọi loại doanh nghiệp.

1. Mục tiêu quản trị tài chính tinh gọn

Quản trị tài chính tinh gọn hướng tới 4 mục tiêu sau :

Minh bạch thông tin

Công ty mình tháng rồi đã thu / chi những khoản nào?

Luôn cập nhật tình hình tài chính

Tháng rồi lời hay lỗ? Tại sao lời, tại sao lỗ?

Thu đến từ đâu, Chi vào những khoản nào?

Dự báo được tương lai

Cứ như vầy thì năm nay sẽ lỗ 900 triệu!

Nếu Điều X xảy ra thì sẽ lợi nhuận 10% doanh thu!

Công cụ chiến lược

Ngân sách đào tạo đang thấp. Có thể dành ra 5% doanh thu cho đào tạo.

2. Giao dịch tài chính dưới góc nhìn tinh gọn

Giao dịch tài chính là một hành động làm thay đổi tình trạng tài chính của doanh nghiệp. Mỗi giao dịch tài chính xảy ra vì một mục đích tài chính cụ thể với một đối tác cụ thể.

Với góc nhìn tinh gọn, có thể phân loại giao dịch tài chính thành 3 nhóm, 5 loại như sau:

Các loại giao dịch mua bán với đối tác / khách hàng

Hầu hết các giao dịch tài chính là thuộc nhóm này, Giao dịch loại này sẽ phản ánh được tình hình kinh doanh của doanh nghiệp.

Có 2 loại chính là Doanh thu và Chi phí với quy ước ghi giá trị giao dịch như sau:

Doanh thu

Là giao dịch khách hàng / đối tác chi trả cho công ty. Giao dịch Doanh thu sẽ làm cho tài khoản công ty tăng lên. Chúng ta quy định giá trị giao dịch là số dương. Ví dụ : Có khách hàng A thanh toán +5,000,000

Chi Phí

Là giao dịch mà doanh nghiệp chi trả cho đối tác để mua hàng hóa, dịch vu. Giao dịch sẽ làm cho tài khoản công ty giảm xuống. Chúng ta quy định giá trị giao dịch là số âm. Ví dụ : Chi mua máy tính Macbook -31,900,000. Ngoài ra còn có cách ghi là (31,900,000)

Mẹo về quy ước dấu : Dấu (+/-) của giao dịch phụ thuộc vào ảnh hưởng của giao dịch lên tài khoản công ty. Nếu giao dịch làm tăng tiền thì là dương (+) , Nếu giao dịch làm giảm tiền thì là trừ(-)

Khi lấy tổng giá trị các giao dịch Doanh thu và Chi phí thì ta sẽ ra được Lợi nhuận

Các loại giao dịch về vốn với chủ sở hữu

Khi thành lập doanh nghiệp, các chủ sở hữu sẽ góp vốn vào tài khoản doanh nghiệp. Và sau một thời gian doanh nghiệp hoạt động tốt, một phần lợi nhuận sẽ được chia sẻ cho các chủ sở hữu, gọi là Cổ tức.

Các giao dịch với chủ sở hữu không phản ánh tình hình kinh doanh của công ty. Tiến góp vốn nhiều không có nghĩa doanh nghiệp bán hàng tốt. Chia cổ tức nhiều không có nghĩa là doanh nghiệp có chi phí hoạt động cao. Do đó, cần phải phân loại các loại giao dịch với chủ sở hữu, cổ đông ra thành 2 loại giao dịch tài chính riêng.

Nhận Vốn Góp

Giao dịch doanh nghiệp nhận tiền chuyển từ các chủ sở hữu.

Chia Cổ Tức

Giao dịch chuyển cổ tức cho các chủ sở hữu

Loại giao dịch có tính chất bù trừ

Khi doanh nghiệp vay tiền, tài khoản doanh nghiệp sẽ tăng lên, Nhưng sẽ có lúc bạn phải trả lại số tiền này. Và sẽ có 2 giao dịch Vay và Trả bù trừ nhau, để có tổng bằng không. Đây là những giao dịch không phản ánh doanh thu / chi phí cũng như hoạt động góp vốn.

Ghi Nợ

Là giao dịch phát sinh nhưng không liên quan tới hoạt động mua bán, góp vốn, Một giao dịch Ghi Nợ được phát sinh sẽ luôn có hoặc sẽ có một (nhiều) giao dịch khác để bù trừ.

Các loại giao dịch ghi nợ phổ biến:

- Giao dịch Vay Tiền. Sẽ có giao dịch tương ứng Trả Tiền đã vay.

- GIao dịch Nhân viên ứng lương. Sẽ có giao dịch trả tiền lương đã ứng.

- GIao dịch chuyển nhầm, sẽ và giao dịch trả lại tiền

Lưu ý, là nếu doanh nghiệp đi đầu tư, thì đó là một giao dịch Chi Phí. Và nếu doanh nghiệp nhận cổ tức , thì đó là một giao dịch Doanh Thu.

Tổng kết lại , chúng ta có 5 loại : Doanh Thu, Chi Phí, Ghi Nợ, Nhận Đầu Tư, Chia Cổ Tức.

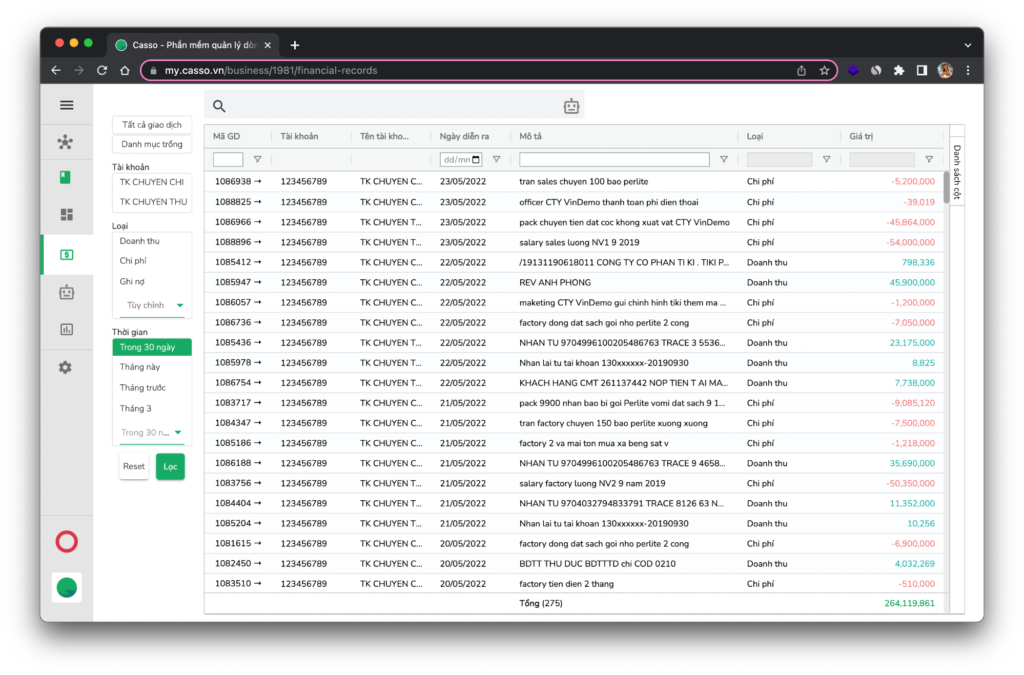

3. Bảng giao dịch ngân hàng

Giao dịch ngân hàng là một lệnh chuyển tiền hoặc nhận tiền đã được thực hiện và lưu vào cơ sở dữ liệu của ngân hàng.

Giao dịch ngân hàng có thể xem được bằng cách truy cập vào internet banking hoặc yêu cầu ngân hàng cung cấp. Bảng giao dịch ngân hàng còn có tên gọi khác là : Sổ phụ ngân hàng, Sao kê ngân hàng.

Bảng giao dịch ngân hàng chứa các thông tin giao dịch, để có thể từ các thông tin giao dịch này mà tính toán được các báo cáo về tài chính thì cần phải được xử lý, chuyển đổi giao dịch ngân hàng thành các giao dịch tài chính tương ứng như đã đề cập ở mục trước.

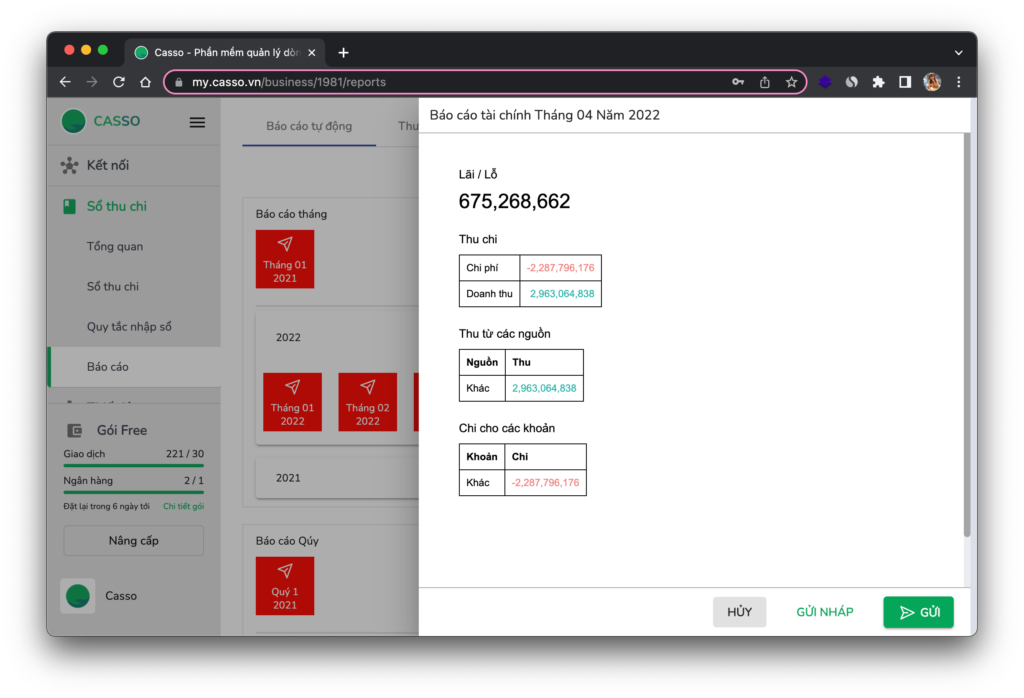

4. Tạo báo cáo tài chính từ bảng giao dịch ngân hàng.

Để tạo báo cáo tài chính cho doanh nghiệp, cần thực hiện 2 bước, Bước một là xử lý chuyển đổi giao dịch ngân hàng thành một trong 5 loại giao dịch tài chính. Bước 2 là sử dụng phần mềm, bảng tính để thống kê.

Những khó khăn

Để xử lý giao dịch ngân hàng thành giao dịch Tài chính, thì sẽ có nhưng khó khăn sau:

1/ Lịch sử giao dịch ngân hàng có thể bị lỗi

Một vài ngân hàng như Timo, VPBank sẽ gặp lỗi thiếu giao dịch / trùng giao dịch.

Cần phải xác định lỗi bằng cách kiểm tra chéo theo công thức (Số dư đầu kì – số dư cuối kì) phải bằng (Tổng giá trị các giao dịch ngân hàng trong kì).

2/ Một giao dịch ngân hàng có thể là gộp lại của nhiều giao dịch tài chính

Ví dụ: Doanh nghiệp bạn đanh vay một đối tác 50 triệu, Đối tác này vừa mua của bạn một số hàng trị giá 90 triệu. Đối tác đặt một lệnh chuyển tiền 40 triệu.

Giao dịch chuyển tiền 40 triệu này là gộp của 2 giao dịch tài chính là Ghi Nợ (trả) và Doanh thu 90 triệu. Do đó cần tách ra thành 2 giao dịch như sau:

| Mô tả | Loại | Giá trị |

| Tất toán nợ đối tác X | Ghi Nợ | -40,000,000 |

| Doanh thu khách hàng X | Doanh thu | 90,000,000 |

3/ Ngày giao dịch không trùng với ngày xảy ra hoạt động kinh tế.

Điền cho đúng ngày xảy ra hoạt động kinh tế các giao dịch thường xảy ra không đúng với ngày diễn ra hoạt động kinh tế. Bạn chuyển lương cho nhân viên tháng này vào ngày 5 tháng sau. Bạn nhận thanh toán cho một đơn hàng đã giao tháng trước. Việc chỉnh lại ngày giao dịch kinh tế đúng lúc nó diễn ra sẽ giúp cho bạn có báo cáo theo tuần / tháng / quý chính xác hơn.

4/ Các giao dịch Ghi nợ nếu không xác định đúng sẽ làm sai lệch số liệu doanh thu / chi phí

Mẹo là bạn hãy tìm các giao dịch tiền vào nhưng ko phải là doanh thu, và các giao dịch tiền ra không phải chi phí và xem xét giao dịch đó có phải là giao dịch Ghi nợ hay không

Quy trình 5 bước tạo báo cáo tài chính tinh gọn

Lập bảng giao dịch tài chính theo cách tinh gọn, bao gồm 4 bước:

Bước 1: Lập bảng giao dịch ngân hàng

Thu thập giao dịch ngân hàng từ tất cả các tài khoản ngân hàng mà doanh nghiệp sử dụng.

Bước 2: Tạo bảng giao dịch tài chính

Mỗi giao dịch ngân hàng sẽ tạo tương ứng một giao dịch tài chính. Tuy nhiên, sẽ có những giao dịch ngân hàng là gộp của hai hoặc nhiều giao dịch tài chính, thì lúc đó cần phải tách ra.

Bước 3: Xác định loại của giao dịch tài chính

Giao dịch nhận vốn góp và chia cổ tức thì dễ xác định.

Giao dịch tiền vào thường là doanh thu, giao dịch tiền ra thường là chi phí.

Xác định các giao dịch Ghi Nợ sẽ mất thời gian.

Bước 4 : Chỉnh ngày giờ giao dịch là ngày giờ xảy ra hoạt động kinh tế (không bắt buộc)

Các giao dịch thường xảy ra không đúng với ngày diễn ra hoạt động kinh tế. Việc chỉnh lại ngày giờ giao dịch về thời diễm diễn ra hoạt động kinh tế sẽ giúp cho báo cáo chính xác hơn.

Bước 5 : Thống kê

Sử dụng một phần mềm bảng tính : Excel, Google Sheet hoặc phần mềm Casso để tính toán số liệu và vẽ biểu đồ.

Mẹo là bạn hãy tìm các giao dịch tiền vào nhưng ko phải là doanh thu, và các giao dịch tiền ra không phải chi phí và xem xét giao dịch đó có phải là giao dịch Ghi nợ hay không

5. Mở rộng

Với dữ liệu đã phân loại như trên, doanh nghiệp sẽ thấy được doanh thu, chi phí, lợi nhuận theo tuần, tháng, quý, năm. Tuy nhiên, doanh nghiệp có thể mở rộng thêm khả năng của báo cáo với cách làm đơn giản.

Thống kê doanh thu từ các nguồn, thống kê chi theo từng khoản

Từ bảng giao dịch tài chính, thêm một trường tên là danh mục, và với mỗi giao dịch tài chính, chúng ta điền vào đó các thông tin Tên nguồn doanh thu nếu đó là giao dịch doanh thu và tên loại khoản chi, nếu đó là giao dịch chi phí, và tính toán lại số liệu , vẽ biểu đồ

Với cách làm như vậy, chúng ta có thể dễ dàng mở rộng khả năng của báo cáo. Ví dụ báo cáo các khoản nợ của từng người. Báo cáo các đơn hàng đã thanh toán, báo cáo chi phí cho các dự án….